بعد انقطاع دام أكثر من عشر سنوات..عودة انضمام مصر لمؤشر جي بي مورجان

في ظل نجاح السياسات الاقتصادية والمالية للدولة المصرية وتحقيقها للمستهدفات التنموية، تأتي عودة انضمام مصر لمؤشر جي بي مورجان بعد انقطاع دام أكثر من عشر سنوات، وهي الخطوة التي تسهم في جذب عدد أكبر من المستثمرين الأجانب، وضخ استثمارات إضافية جديدة داخل سوق الأوراق المالية الحكومية من أذون وسندات خزانة، كما يتيح للصناديق الاستثمارية الكبرى الاستثمار في أدوات الدين المصرية بالعملة المحلية، ومن ثم رفع كفاءة إدارة الدين وخفض تكلفته، بما ينعكس بشكل إيجابي على دعم حزمة الإجراءات التي تتخذها الدولة للإصلاحات الاقتصادية.

انضمام مصر للمؤشر وأهم الفوائد التي تعود عليها

وفي هذا الصدد نشر المركز الإعلامي لمجلس الوزراء تقريراً تضمن إنفوجرافات تسلط الضوء على انضمام مصر لمؤشر جي بي مورجان بدعم من ثقة المستثمرين الأجانب في قوة الاقتصاد المصري، وهو ما يعد بمثابة شهادة ثقة جديدة من العالم.

وأوضح التقرير أن جي بي مورجان هي شركة عالمية رائدة في مجال الخدمات المالية، تقدم حلولاً لأهم الشركات والحكومات والمؤسسات حول العالم في أكثر من 100 دولة، وقد تم إصدار مؤشر سندات جي بي مورجان للأسواق الناشئة (EMBI) في أوائل التسعينيات ليصبح المؤشر الأكثر انتشاراً من نوعه.

جهود الدولة للانضمام لمؤشر جي بي مورجان

وأظهر التقرير أن مصر واحدة من دولتين فقط بالشرق الأوسط وإفريقيا منضمة لمؤشر "جي. بي. مورجان للسندات الحكومية" بالأسواق الناشئة، بينما أوضح أن 90% من المستثمرين الأجانب الذين شملهم استطلاع الرأي أيدوا دخول مصر للمؤشر بما يعد بمثابة شهادة ثقة جديدة من المستثمرين الأجانب في صلابة الاقتصاد المصري.

اقرأ أيضاً

رئيس هيئة الاستثمار يستقبل السفير الياباني لبحث سبل التعاون بين البلدين

رئيس هيئة الاستثمار يستقبل السفير الياباني لبحث سبل التعاون بين البلدين 103.8 مليون درهم صافي ارباح شركة سوق دبي المالي في 2021

103.8 مليون درهم صافي ارباح شركة سوق دبي المالي في 2021 بإجمالي استثمارات 500 مليار دولار..مدينة نيوم تستعد لبناء شبكة طاقة كهربائية متجددة

بإجمالي استثمارات 500 مليار دولار..مدينة نيوم تستعد لبناء شبكة طاقة كهربائية متجددة أكثر من 4600 شركة عاملة في قطاع المنسوجات والملابس باستثمارات 6 مليارات دولار

أكثر من 4600 شركة عاملة في قطاع المنسوجات والملابس باستثمارات 6 مليارات دولار تعرف على قائمة السلع والخدمات المعفاة من الضريبة على القيمة المضافة

تعرف على قائمة السلع والخدمات المعفاة من الضريبة على القيمة المضافة لتخفيف الأعباء عن المواطنين والصناعة.. جهود «المالية» بتطبيق الإعفاءات الضريبية

لتخفيف الأعباء عن المواطنين والصناعة.. جهود «المالية» بتطبيق الإعفاءات الضريبية قيمة الاستثمارات العامة الموجهة لمحافظة الأقصر تبلغ 2,5 مليار جنيه

قيمة الاستثمارات العامة الموجهة لمحافظة الأقصر تبلغ 2,5 مليار جنيه وزارة التخطيط والتنمية الاقتصادية تستعرض مستهدفات خطة عام 2022/2021

وزارة التخطيط والتنمية الاقتصادية تستعرض مستهدفات خطة عام 2022/2021 « طنطا للزيوت» تعتزم ضخ استثمارات بقيمة 50 مليون جنيه خلال العام المالي المقبل

« طنطا للزيوت» تعتزم ضخ استثمارات بقيمة 50 مليون جنيه خلال العام المالي المقبل صناعة البلاستيك تحتل الصدراة في الاستثمارات السعودية بنسبة 2.6% من إجمالي الاستثمارات

صناعة البلاستيك تحتل الصدراة في الاستثمارات السعودية بنسبة 2.6% من إجمالي الاستثمارات وزير الاتصالات يفتتح ويتفقد عدد من مشروعات التكنولوجيا والبريد ببني سويف

وزير الاتصالات يفتتح ويتفقد عدد من مشروعات التكنولوجيا والبريد ببني سويف وزير التنمية المحلية يتابع تنفيذ الاستراتيجية الوطنية لحقوق الإنسان

وزير التنمية المحلية يتابع تنفيذ الاستراتيجية الوطنية لحقوق الإنسان

وكشف التقرير عن وجود 14 إصداراً متوقعاً تدخل به مصر المؤشر بقيمة إجمالية تبلغ 26 مليار دولار بمؤشر "جي. بي. مورجان للسندات الحكومية"، حيث بلغت نسبة مصر بمؤشر "جي. بي. مورجان للسندات الحكومية" 1.85%، بينما بلغت نسبة مصر بمؤشر "جي. بي. مورجان للبيئة والحوكمة" 1.18%، وذلك استناداً إلى طرح السندات الخضراء في أكتوبر 2020.

وأوضح التقرير أن الفوائد التي ستعود على مصر من إدراجها في المؤشر تتمثل في جذب شريحة جديدة من المستثمرين الأجانب لزيادة الطلب على أدوات الدين، ورفع ثقة المؤسسات المالية الدولية وخفض تكلفة الدين، إلى جانب ضخ استثمارات إضافية جديدة داخل سوق الأوراق المالية الحكومية المصرية من أذون وسندات خزانة، وتطوير سوق أدوات الدين الحكومية المصرية ووضعها على الخريطة العالمية للمؤشرات، فضلاً عن تواجد مصر على خريطة الاقتصادات المستدامة وتوجه الدولة نحو أدوات الدين الخضراء.

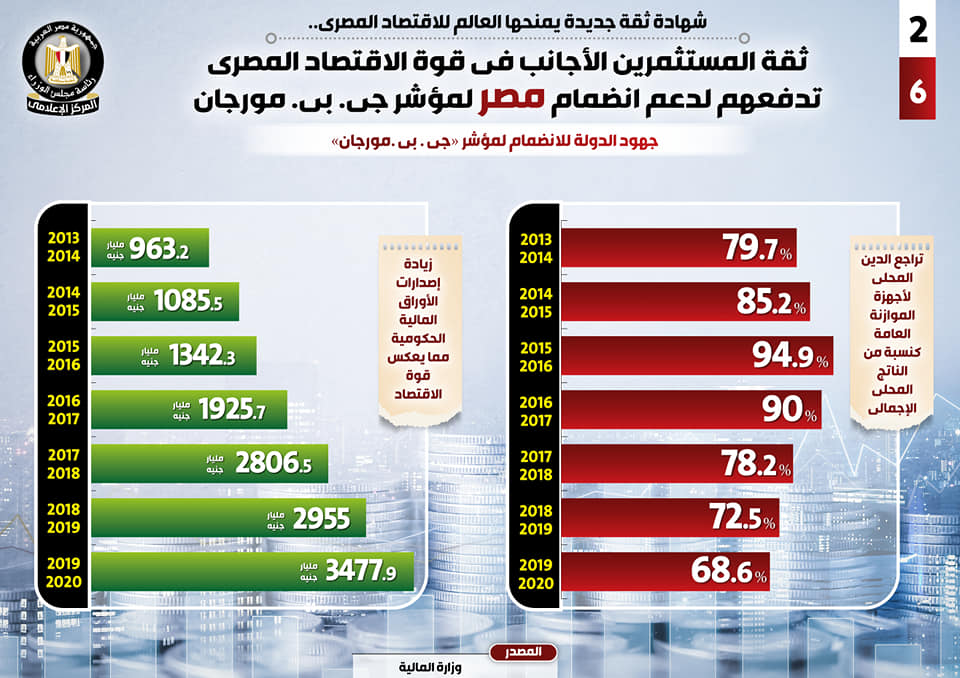

هذا وقد استعرض التقرير جهود الدولة للانضمام لمؤشر "جي. بي. مورجان"، لافتاً إلى تراجع الدين المحلي لأجهزة الموازنة العامة كنسبة من الناتج المحلي الإجمالي، ليبلغ 68.6% عام 2019/2020، مقارنة بـ 72.5% عام 2018/2019، و78.2% عام 2017/2018، و90% عام 2016/2017، و94.9% عام 2015/2016، و85.2% عام 2014/2015، و79.7% عام 2013/2014.

كما شملت الجهود أيضاً، زيادة إصدارات الأوراق المالية الحكومية بما يعكس قوة الاقتصاد، لتصل إلى 3477.9 مليار جنيه عام 2019/2020، مقارنة بـ 2955 مليار جنيه عام 2018/2019، و2806.5 مليار جنيه عام 2017/2018، و1925.7 مليار جنيه عام 2016/2017، و1342.3 مليار جنيه عام 2015/2016، و1085.5 عام 2014/2015، و963.2 مليار جنيه عام 2013/2014.

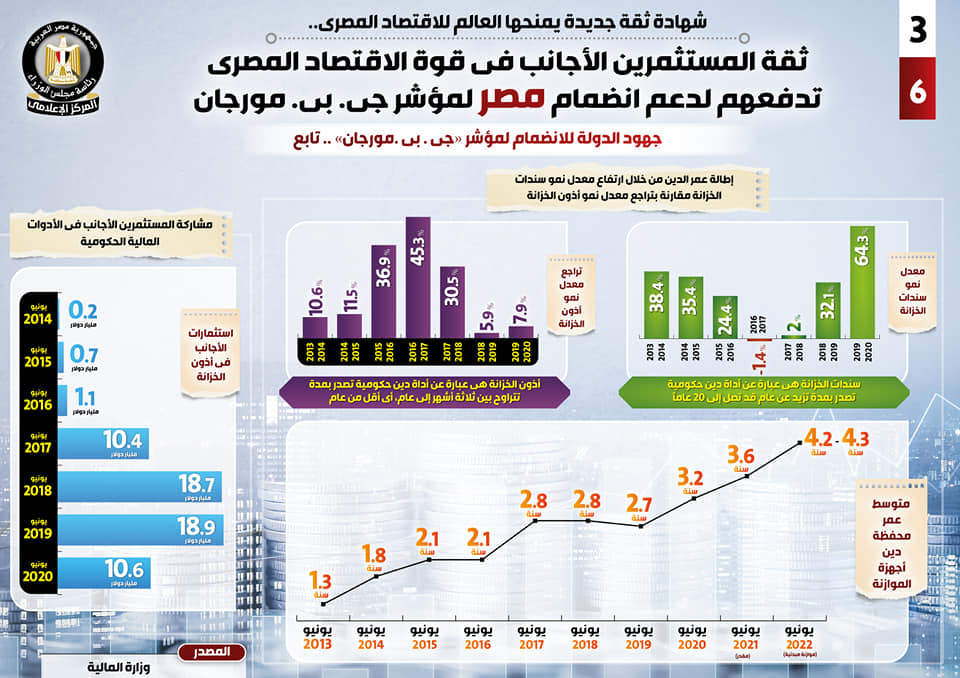

وبالإضافة إلى ما سبق، فقد تم إطالة عمر الدين من خلال ارتفاع معدل نمو سندات الخزانة مقارنة بتراجع معدل نمو أذون الخزانة، ليسجل 64.3% عام 2019/2020، مقارنة بـ 32.1% عام 2018/2019، و2% عام 2017/2018، و-1.4% عام 2016/2017، و24.4% عام 2015/2016، و35.4% عام 2014/2015، و38.4% عام 2013/2014.

في حين تراجع معدل نمو أذون الخزانة ليسجل 7.9% عام 2019/2020، و5.9% عام 2018/2019، و30.5% عام 2017/2018، و45.3% عام 2016/2017، و36.9% عام 2015/2016، و11.5% عام 2014/2015، و10.6% عام 2013/2014.

ويذكر أن سندات الخزانة هي عبارة عن أداة دين حكومية تصدر بمدة تزيد عن عام وقد تصل إلى 20 عاماً ، أما أذون الخزانة فهي عبارة عن أداة دين حكومية تصدر بمدة تتراوح بين 3 أشهر إلى عام، أي أقل من عام.

وبشأن متوسط عمر محفظة دين أجهزة الموازنة، أشار التقرير إلى أنه مقدر أن يتراوح مبدئياً ما بين 4.2 لـ 4.3 سنة في يونيو 2022، بينما مقدر أن يبلغ 3.6 سنة في يونيو 2021، فيما بلغ 3.2 سنة في يونيو 2020، و2.7 سنة في يونيو 2019، و2.8 سنة في شهر يونيو بعامي 2018 و2017، و2.1 سنة في شهر يونيو بعامي 2016 و2015، و1.8 سنة في يونيو 2014، و1.3 سنة في يونيو 2013.

وإلى جانب ما سبق، تضمنت جهود الدولة للانضمام لمؤشر "جي. بي. مورجان" مشاركة المستثمرين الأجانب في الأدوات المالية الحكومية، لتبلغ استثماراتهم في أذون الخزانة 10.6 مليار دولار في يونيو 2020 مقارنة بـ 18.9 مليار دولار في يونيو 2019 و18.7 مليار دولار في يونيو 2018، و10.4 مليار دولار في يونيو 2017، و1.1 مليار دولار في يونيو 2016، و0.7 مليار دولار في يونيو 2015، و0.2 مليار دولار في يونيو 2014.

هذا وقد تناول التقرير الحديث عن السندات الخضراء، موضحاً أنها تهدف لتعزيز كفاءة الموارد نحو الاستثمار في المشروعات الخضراء، وكذلك تخفيض انبعاثات الكربون والنفايات والتلوث، والتكيف مع تغير المناخ ورفع كفاءة الطاقة النظيفة.

وأضاف التقرير أن مصر تعد أول دولة بمنطقة الشرق الأوسط وشمال إفريقيا تُصدر السندات الخضراء السيادية الحكومية بالأسواق العالمية، مضيفاً أن مصر أصدرت أول طرح من السندات الخضراء بالأسواق العالمية بقيمة 750 مليون دولار لأجل 5 سنوات، في حين بلغت نسبة العائد على السندات الخضراء للمستثمرين 5.25%.

كما خصصت الحكومة 46% من نسب التمويل المستخدمة من عائد الإصدار الأخضر لمشروعات النقل النظيف، و54% لمشروعات المياه والصرف الصحي، بالإضافة إلى مضاعفة نسبة الاستثمارات الموجهة للاقتصاد الأخضر الممولة حكومياً إلى 50% بحلول عام 2025.

وأظهر التقرير أن قيمة محفظة مصر من المشروعات الخضراء المؤهلة بلغت 1.9 مليار دولار حتى سبتمبر 2020، بواقع 39% في مجال الحد من التلوث، و26% في مجال المياه والصرف الصحي، و19% في مجال النقل النظيف، و16% في مجال الطاقة المتجددة.

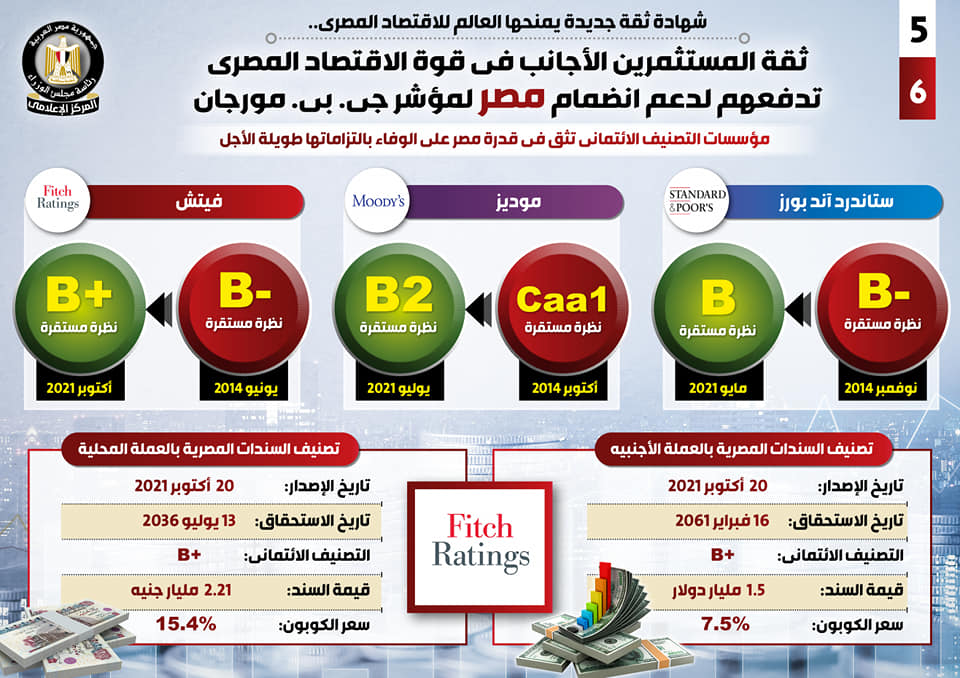

ورصد التقرير نظرة مؤسسات التصنيف الائتماني لقدرة مصر على الوفاء بالتزاماتها طويلة الأجل، حيث وضعت مؤسسة ستاندارد آند بورز تصنيفها عند B مع نظرة مستقرة في مايو 2021 مقارنة بتصنيفها B – مع نظرة مستقرة في نوفمبر 2014.

أما موديز فقد وضعت التصنيف الائتماني لمصر عند مستوى B2 مع نظرة مستقرة في يوليو 2021 مقارنة بتصنيفها Caa1 مع نظرة مستقرة في أكتوبر 2014، بينما وضعت فيتش التصنيف الائتماني لمصر عند مستوى B مع نظرة مستقرة في أكتوبر 2021مقارنة بـ -B مع نظرة مستقرة في يونيو 2014.

ولفت التقرير، وفقاً لفيتش، إلى أن تصنيف السندات المصرية بالعملة الأجنبية الصادر في 20 أكتوبر 2021 هو +B، وأن قيمة السند 1.5 مليار دولار، وسعر الكوبون 7.5%، ويتثمل تاريخ الاستحقاق في 16 فبراير 2061.

وعن تصنيف فيتش للسندات المصرية بالعملة المحلية الصادر في 20 أكتوبر 2021، هو +B، في حين بلغت قيمة السند 2.21 مليار جنيه، وسعر الكوبون 15.4%، أما عن تاريخ استحقاق فهو 13 يوليو 2036.

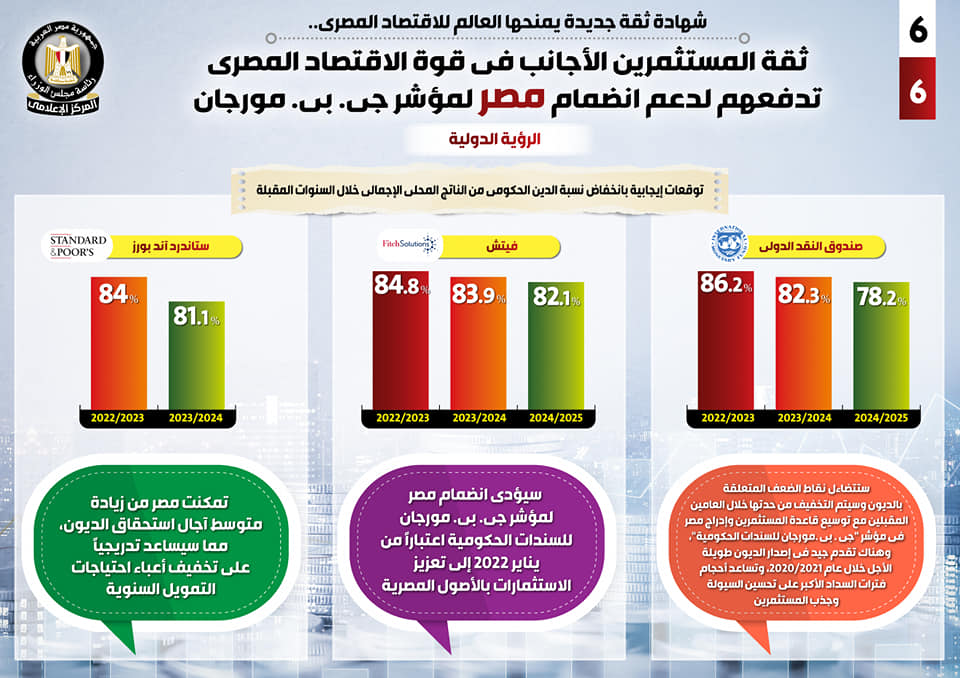

وعلى صعيد الرؤية الدولية، كشف التقرير عن توقعات إيجابية بانخفاض نسبة الدين الحكومي من الناتج المحلى الإجمالي خلال السنوات المقبلة، حيث توقع صندوق النقد الدولي أن تسجل 86.2% في 2022/2023، و82.3% في 2023/2024، و78.2% في 2024/2025.

وبدورها، توقعت فيتش أن تسجل نسبة الدين من الناتج المحلى الإجمالي خلال السنوات المقبلة 84.8% في 2022/2023، و83.9% في 2023/2024، و82.1% في 2024/2025، فيما تمثلت توقعات ستاندرد آند بورز في 84% في 2022/2023، و81.1% في 2023/2024.

واستكمالاً لتوقعات المؤسسات الدولية، أشار التقرير إلى توقع صندوق النقد الدولي أن تتضاءل نقاط الضعف المتعلقة بالديون، وأن يتم التخفيف من حدتها خلال العامين المقبلين مع توسيع قاعدة المستثمرين وإدراج مصر في مؤشر "جي. بي. مورجان"، وهناك تقدم جيد في إصدار الديون طوية الأجل خلال عام 2020/2021 وتساعد أحجام فترات السداد الأكبر على تحسين السيولة وجذب المستثمرين

ومن جانبها، توقعت فيتش أن يؤدي انضمام مصر لمؤشر "جي. بي. مورجان للسندات الحكومية" اعتباراً من يناير 2022 إلى تعزيز الاستثمارات بالأصول المصرية، في حين أكدت ستاندرد آند بورز أن مصر تمكنت من زيادة متوسط آجال استحقاق الديون، مما سيساعد تدريجياً على تخفيف أعباء احتياجات التمويل السنوية.